证券之星消息,日前浦银安盛ESG责任投资混合C基金公布四季报,2024年四季度最新规模3.5亿元,季度净值涨幅为4.71%。

从业绩表现来看,浦银安盛ESG责任投资混合C基金过去一年净值涨幅为19.2%,在同类基金中排名1265/4129,同类基金过去一年净值涨幅中位数为13.48%。而基金过去一年的最大回撤为-11.84%,成立以来的最大回撤为-40.43%。

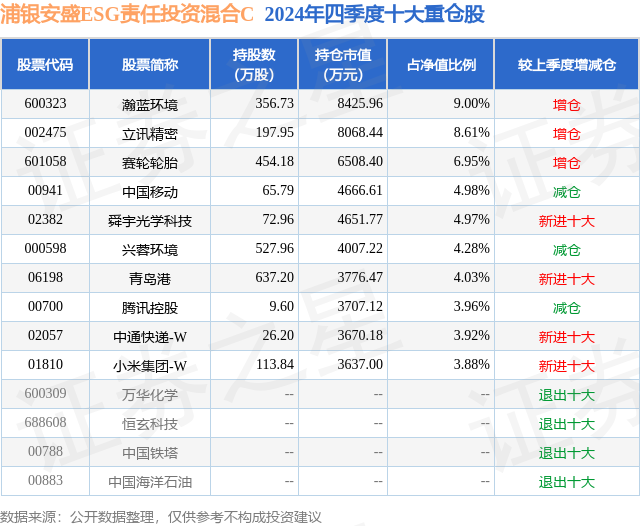

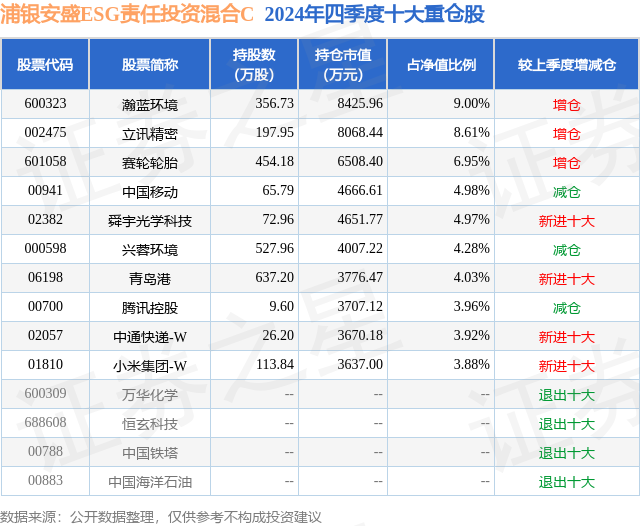

从基金规模来看,浦银安盛ESG责任投资混合C基金2024年四季度公布的基金规模为3.5亿元,较上一期规模3.49亿元变化了103.05万元,环比变化了0.3%。该基金最新一期资产配置为:股票占净值比91.11%,债券占净值比4.29%,现金占净值比4.84%。从基金持仓来看,该基金当季前十大股票仓位达54.58%,第一大重仓股为瀚蓝环境(600323),持仓占比为9.0%。

浦银安盛ESG责任投资混合C现任基金经理为李浩玄。其中在任基金经理李浩玄已从业2年又35天,2024年9月13日正式接手管理浦银安盛ESG责任投资混合C,任职期间累计回报为15.31%。目前还管理着10只基金产品(包括A类和C类),其中本季度表现最佳的基金为浦银安盛高端装备混合A(019864),季度净值涨幅为17.44%。

对本季度基金运作,基金经理的观点如下:

四季度我们对组合进行了一定的再平衡。 u3000u3000 u3000u3000过去将近两年,红利和科技板块交替表现,整体呈现"哑铃",彼此互为"跷跷板"的特征。其核心宏观逻辑基础有二:景气度的缺失和一再下行的无风险利率。站在现在这个位置,我们看到基础的逻辑仍然存在,但最大变化是市场的预期和估值也已经跟上。所以"哑铃"策略仍然有效但最美好的时刻可能已经过去。这意味着两件事:一是内部分化,策略整体趋势变得复杂且波动率提升,我们应该更聚焦于α的特色而非追求β的弹性。二是外部再平衡,我们应该对景气投资重新建立敏感,并替换先前过于保守的宏观假设。 u3000u3000 u3000u3000需要说明的是,做出上述决策的思路主要基于赔率,我们仍然认为红利和科技具有较高的胜率,因此这还是我们的主要仓位。但我们确实要承认相比几个季度或者一年前,当前我们没能找到堪比彼时那种比较清晰的自上而下的路径,暂时没有看到具有较强预期差的方向。因此,从收益风险角度讲,再平衡是一个必要的动作。从投研思路看,需要保持开放心态,多翻找多学习。 u3000u3000 u3000u3000基于以上分析,我们在四季度对组合进行了相应的调整。未来是否会进一步执行这一操作需要进一步观察和跟踪政策和高频数据的走向,目前只能边走边看并不断修正观点。

证券之星消息,日前浦银安盛ESG责任投资混合C基金公布四季报,2024年四季度最新规模3.5亿元,季度净值涨幅为4.71%。

从业绩表现来看,浦银安盛ESG责任投资混合C基金过去一年净值涨幅为19.2%,在同类基金中排名1265/4129,同类基金过去一年净值涨幅中位数为13.48%。而基金过去一年的最大回撤为-11.84%,成立以来的最大回撤为-40.43%。

从基金规模来看,浦银安盛ESG责任投资混合C基金2024年四季度公布的基金规模为3.5亿元,较上一期规模3.49亿元变化了103.05万元,环比变化了0.3%。该基金最新一期资产配置为:股票占净值比91.11%,债券占净值比4.29%,现金占净值比4.84%。从基金持仓来看,该基金当季前十大股票仓位达54.58%,第一大重仓股为瀚蓝环境(600323),持仓占比为9.0%。

浦银安盛ESG责任投资混合C现任基金经理为李浩玄。其中在任基金经理李浩玄已从业2年又35天,2024年9月13日正式接手管理浦银安盛ESG责任投资混合C,任职期间累计回报为15.31%。目前还管理着10只基金产品(包括A类和C类),其中本季度表现最佳的基金为浦银安盛高端装备混合A(019864),季度净值涨幅为17.44%。

对本季度基金运作,基金经理的观点如下:

四季度我们对组合进行了一定的再平衡。 u3000u3000 u3000u3000过去将近两年,红利和科技板块交替表现,整体呈现"哑铃",彼此互为"跷跷板"的特征。其核心宏观逻辑基础有二:景气度的缺失和一再下行的无风险利率。站在现在这个位置,我们看到基础的逻辑仍然存在,但最大变化是市场的预期和估值也已经跟上。所以"哑铃"策略仍然有效但最美好的时刻可能已经过去。这意味着两件事:一是内部分化,策略整体趋势变得复杂且波动率提升,我们应该更聚焦于α的特色而非追求β的弹性。二是外部再平衡,我们应该对景气投资重新建立敏感,并替换先前过于保守的宏观假设。 u3000u3000 u3000u3000需要说明的是,做出上述决策的思路主要基于赔率,我们仍然认为红利和科技具有较高的胜率,因此这还是我们的主要仓位。但我们确实要承认相比几个季度或者一年前,当前我们没能找到堪比彼时那种比较清晰的自上而下的路径,暂时没有看到具有较强预期差的方向。因此,从收益风险角度讲,再平衡是一个必要的动作。从投研思路看,需要保持开放心态,多翻找多学习。 u3000u3000 u3000u3000基于以上分析,我们在四季度对组合进行了相应的调整。未来是否会进一步执行这一操作需要进一步观察和跟踪政策和高频数据的走向,目前只能边走边看并不断修正观点。

http://fund.stockstar.com/RB2025012400023079.shtml

编辑:陈莫楠 审编:益申合